会社や事業所を新規に立ち上げた場合を想定し、どのように給与計算をするかを考えます。まずは、目次にある次の3つは押さえておきたいところです。

目次

- 就業規則

- 月平均所定労働時間

- 手当の登録

就業規則

複数人の労働者がいる想定です。この場合、給与ソフトを使用することになるでしょう。ひとり社長ならExcelの給与計算もありかもしれませんが、そうでなければ、給与計算ソフトを使うことになるでしょう。

給与計算をやる前提として、就業規則の整備が必要です。

人を雇っているなら、就業規則は必要だと思います。

労働基準監督署への就業規則の届け出義務は、従業員10人以上からですが、10人未満であっても、「労働時間及び休憩時間」や「休日」や賃金規程の部分は最低限決めないと残業代等の計算ができません。

というか、何となく会社に来て何となく帰宅するわけもなく、当然決めるはずです。

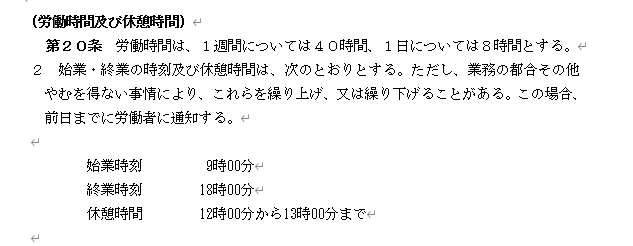

たとえば、以下のように決めます。

上記の休日は、完全週休2日制で祝日が休みのケースです。夏季休業や年末年始休業はありません。

これでやっと、月平均所定労働時間が計算できるようになります。

月平均所定労働時間

割増基礎額を計算するために、月平均所定労働時間数が必要になります。

月平均所定労働時間数は、

(365ー年間所定休日数) × 1日の所定労働時間数 ÷ 12

=年間労働日数 × 1日の所定労働時間数 ÷ 12

です。

年間労働日は、一般的には該当する年の歴に従って、所定労働日数をカウントします。また、上の式の365日は、うるう年は、366日になります。

上記の規程の例で、2025年の月平均所定労働時間を計算してみます。2025年1月から2025年12月までの所定労働日数をカレンダーで数えると246日になるので、

246日 × 8時間 ÷ 12 = 164時間

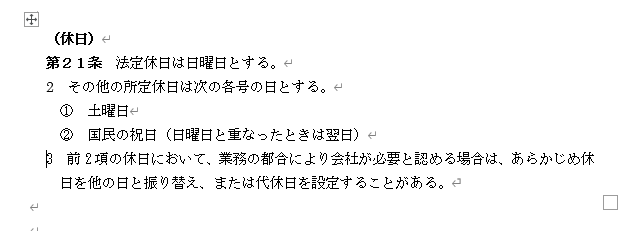

となります。これを給与計算ソフトの時間外計算用の1カ月平均所定労働時間数に登録します。

年間の労働日数は、毎年変わる可能性がありますので、毎年計算する必要があります。そして、変わったら、給与ソフトに登録します。

割増基礎額

時間外計算をするために割増基礎額を計算する必要があります。これは、法令によって計算方法が定められていて、月給制の場合、割増基礎額は、

(月額給与額)÷(月平均所定労働時間)

で計算します。

割増基礎額の計算のための月額給与とは何でしょうか。

月額給与

月額給与額は、基本給をはじめ手当も含まれますが、次の手当は除外して計算することができます。逆に言うと、これらのもの以外の手当は、必ず含めなければなりません。これらの手当については名称ではなく、実態で判断されます。これには、「カツベシ家ヲカケテリーチ」という、わけのわからない覚え方があります。

- 家族手当(扶養家族数に応じて支給されるもの)

- 通勤手当(通勤に要する費用に応じて支給されるもの)

- 別居手当

- 子女教育手当

- 住宅手当(住宅に要する費用に応じて支給されるもの)

- 臨時に支払われる賃金

- 1カ月を超える期間ごとに支払われる賃金

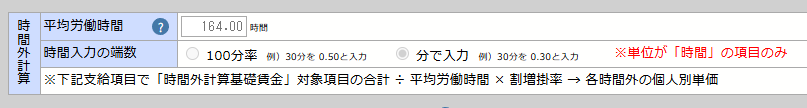

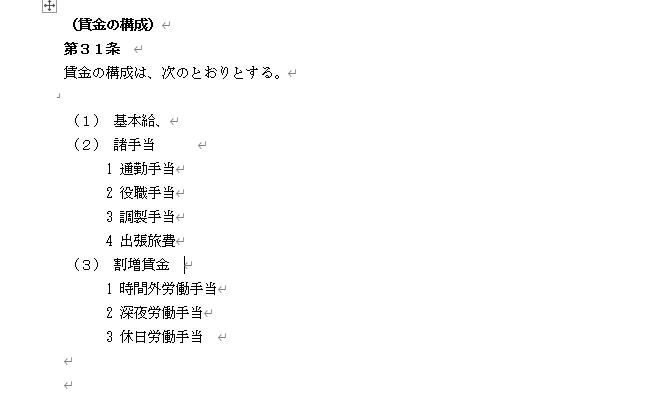

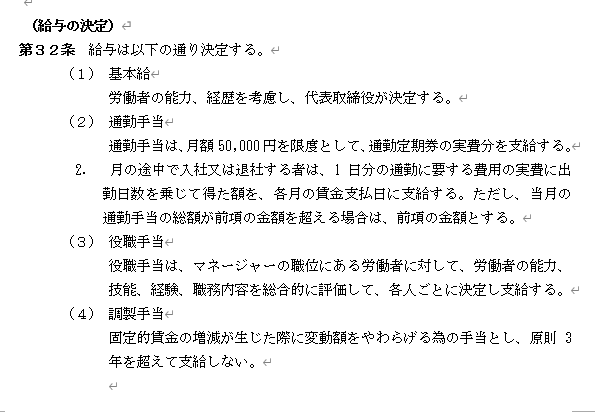

就業規則(賃金規程)には、たとえば、次のように記載します。

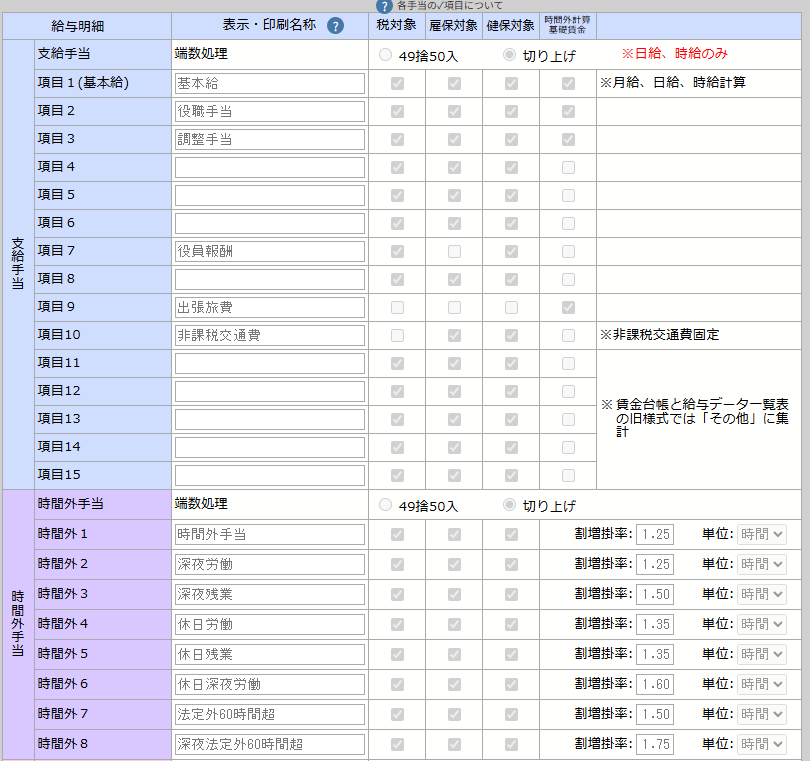

手当の登録

該当の手当が、源泉税所得税の課税対象なのか、健康保険の対象なのか、雇用保険の対象なのか、時間外計算の基礎賃金の対象なのか、を正確に給与ソフトに登録することが大切です。

そのために就業規則の該当部分を確認します。規定がないなら作成しましょう。手当の名称だけでなく、その手当てがどのような規定に基づき、どのような性格のものなのかが重要です。

たとえば、上のような就業規則があった場合に、給与ソフトの該当部分に登録します。この時に大事なことは、該当の手当が対象になるのか不明だったり、判断に迷ったりした場合は、管轄の税務署や労働基準監督署や日本年金機構に確認することです。はじめが肝心です。

そして、手当の数は少ない方が望ましいです。

以前勤めていた物流会社は、営業所ごとに独自の手当があり、賃金制度の移行時に苦労した記憶があります。営業所長の裁量で付けられる手当があり、その営業所長自身も前任者がつけていた手当だから、手当の趣旨はよく分からないけど自分もつけているというものがありました。手当は一度つけると既得権化して外すことが難しくなります。

手当をつけるとしても就業規則で手当の支給要件を明確にして、要件に該当しなくなった時に外すことができるようにしたいものです。

賃金体系のシンプル化を目指しましょう!